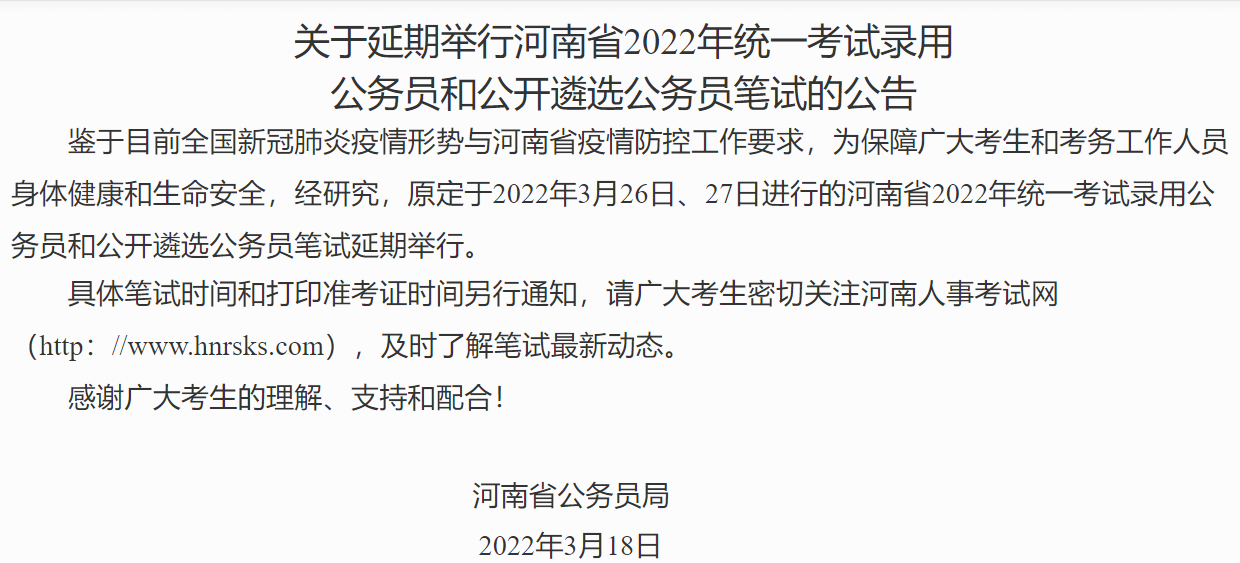

近期,A股市场持续震荡,部分游资转战可转债市场,个别转债被“爆炒”,引发市场关注。

8月20日,根据沪深交易所公告,“蓝盾转债”“N地转债”“大禹转债”在开盘后不久即触发临停机制(盘中成交价较前收盘价首次上涨达到或超过20%、30%),分别被暂停交易30分钟。这也是近期转债市场交易局部火热的缩影:自8月以来,可转债市场“临停”不断,个别可转债更是连续多日大涨。例如,横河转债就上演了3个交易日大涨154.06%的“盛况”。

私募排排网未来星基金经理夏风光在接受《中国经营报》记者采访时表示,部分可转债品种同时具有“可以T+0交易,不受10%涨跌停板限制,剩余规模较小”等特点,这些特点被游资相中,投机炒作气氛高涨,致使可转债价格出现较大的波动。

警惕高位回落、强赎风险

进入8月,A股市场延续震荡行情,部分游资再次盯上了可转债市场。8月7日、10日、12日、13日和17日,这五个交易日当天,沪深两市合计发布的转债临停公告均超过4家。最“奇幻”的一幕当属8月10日当天,沪深两市合计共有11只可转债在盘中触发临停,其中盛路转债、凯龙转债、横河转债、广电转债等6只转债盘中被临时停牌2次。

格上财富高级宏观分析师张婷向记者分析,可转债的价格涨得太快,不断触发熔断机制,这意味着可转债市场出现了一定的非理性交易,风险较大,建议投资者不要盲目参与,需警惕可转债高位回落以及触发强赎的风险。

与此同时,投资者情绪高涨的另一个表现是,近期,个别可转债标的连续多日大涨。例如,8月7日至11日,横河转债在3个交易日内上涨了154.06%,同期,其正股股价却下跌了2.73%。而前期暴涨的转债,最近几天有所回落,但其转股溢价率仍然居高。

根据Wind统计数据,截至8月19日,横河转债的转股溢价率高达407.22%,蓝盾转债、亚药转债、盛路转债等6只转债的转股溢价率也超过100%。

张婷指出,短期暴涨的可转债主要集中在两类:一种是新债上市,由于可转债存在一定的看涨期权,使得上市之后可转债价格大幅上涨,但目前部分标的确实出现了脱离基本面的情形;另一种是小规模的可转债标的,这种就是纯粹地炒作,涨跌完全脱离的正股的基本面以及股价表现,呈现出非理性上涨,导致多次触发熔断。张婷强调,这种标的的风险性很高,大涨之后可能会触发强赎或者转为下跌。

私募排排网未来星基金经理胡泊也分析,大涨之后的可转债,整体溢价非常高,呈现出非常强的投机特性,因此并不是一个良好的投资品种,投资价值不高。对于上市公司公告赎回的可转债,其价格会迅速在赎回期前回归到价值附近,所以往往公告有赎回的可转债就会出现暴跌。

在优美利投资创始人贺金龙看来,一般情况下,可转债在低溢价率的情况下,与其正股走势相关性比较高。而横河转债,蓝盾转债的暴涨行情,已经偏离其内在价值了。“事实上,在3月中下旬的时候,可转债就有过一轮游资拉动、疯狂爆炒的行情,当时横河转债作为爆炒标的之一,一度由于超高的换手率和波动率,引起深交所下发关注函并且要求公司对于该情况进行风险提示。”他直言,这种游资过度炒作,意欲疯狂收割散户的行为,往往是造成可转债偏离其自身内在价值,(价格)暴涨的主要原因。

关注到期收益率、转股溢价率

“三季度以来,股市回暖,上证指数从2800点直探3400点,权益市场的成交量再度吸引市场流动资金,令转债跟随其正股上涨,继而吸引游资的注意力。”贺金龙谈到,在股票行情好的时候,债券市场的资金通常会被股市的活跃大涨吸引,而在行情风向摇摆不定,也就是近期横盘震荡的时期,资金更愿意投入具有“下有保底,上不封顶”属性的可转债。

需要注意的是,在局部交易火热的同时,“部分可转债出现下跌,可转债标的表现也呈现出一定的分化”。张婷指出。根据Wind统计数据,截至8月19日,8月以来,有35只可转债的涨幅超过10%,同时,也有8只转债的跌幅在10%以上。

整体来看,贺金龙判断,目前,可转债市场在存续规模和投资者关注度上均处于历史的最高水平。随着机构投资者在2019年大比例增持,散户投资者2020年大步跟随进场,越来越多的高价可转债暴涨,会吸引更多资金的眼光。

长流资本基金经理张航分析,从最近几个月的市场动态来看,可转债的股性越来越明显,其价值更多地受到正股的影响而非市场利率的影响。随着今年股市的走高,一批批可转债达到强制赎回条件,会有一批老的品种退市,完成自身的生命周期循环,这是市场良性发展的体现。

谈及后市,他认为,可转债的趋势基本依托股票市场的趋势。

夏风光表示,当前可转债市场的总体转股溢价率在19%,到期收益率-2.8%,与当前市场相比,总体上并未高估。

拉曼资产高频交易部高级交易经理顾俊认为,可债券短期处于较为平稳的阶段,但仍需时间观察权益市场对可转债市场的后续影响。他建议,投资者在投资可转债时,需要格外注意回购条款,如果触发公司强制回购条件,会被公司以规定价格回购,可能引起投资者的巨大亏损。

贺金龙也提醒,“高价交易的可转债,一旦触发强赎,转债价格终究回归其转股价值,这将会使买入高价可转债的投资者承受巨额亏损。”

对于可转债投资价值的判断,张婷认为,一般而言,转股溢价率反映了可转债价格相对转股价值的溢价程度,这个指标越高,说明可转债越难跟上正股的价值,投资价值相对较小。

她表示,从当前来看,可转债的投资机会需要进行甄选,在当前经济数据不断好转的背景下,偏顺周期的房地产、交通运输以及建筑材料/装饰等更加具备投资机会,投资者不宜追涨严重脱离基本面的标的。

夏风光也谈到,可转债的投资,可以关注到期收益率和转股溢价率两个指标,前者是可转债债性强弱的指标,后者是和正股联动关系的指标。“要求长期收益回报不亏损的投资人,可以关注选择到期收益率为正的可转债,追求弹性的,可以关注转股溢价率30%以内的,正股具备向上弹性的品种。”他进一步分析,一些投机气氛较高的品种要注意风险,如某转债到期收益率超过-14%,转股溢价率高达180%,与前面对比看,这是股性债性两头不靠的纯粹投机交易。(本报记者易妍君广州报道)

关键词: 游资爆炒可转债

营业执照公示信息

营业执照公示信息